THÉP DÀI

• Thị trường thép dài Thổ Nhĩ Kỳ vẫn đang trên đà suy yếu do áp lực tiêu thụ chậm chạp cả trong và ngoài nước và giá phế nhập khẩu giảm.

Giá chào đầu tháng 2 đã giảm xuống 555-560 USD/tấn FOB trọng lượng thực tế so với các giá chào 580-585 USD/tấn FOB hồi tháng 1. Tâm lý thị trường còn bi quan rằng có thể mua được giá 550 USD/tấn FOB trong tuần tới trong khi một khách hàng Châu Âu cho rằng thị trường có thể suy yếu xuống 540 USD/tấn FOB nhưng sẽ không quá sâu.

Giá đang suy yếu do mất động lực hỗ trợ từ giá phế cũng như tiêu thụ. Giá tại Trung Quốc suy yếu tháng đầu năm do ảnh hưởng tết nguyên đán tới gần cũng làm mất động lực thị trường. Do đó, giá chưa thể cải thiện cho tới cuối tháng 2 đầu tháng 3. Tuy nhiên, cho tới khi đó các lô hàng xuất khẩu sẽ gặp khó khăn do thị trường tiêu thụ truyền thống suy yếu và phải dựa vào Đông Nam Á. Các khách hàng Mỹ vẫn đang chần chừ về lô hàng giao tháng 3/tháng 4 do có thể bị ảnh hưởng bởi kết quả điều tra 232.

Dự báo giá vào tầm 570-580 USD/tấn FOB trong tháng tới.

• Thị trường thép Mỹ liên tục tăng trưởng dựa vào tiêu thụ mạnh trong khi nguồn cung có sẵn hạn chế và giá phế hiện tại ổn định.

Các nhà máy thép cây đã thông báo tăng giá thêm 40 USD/tấn hồi đầu tháng 1 và đến 19/01 lại có vài nhà máy thông báo tăng giá thêm 30 USD/tấn. Các thông báo này đã đẩy giá thép cây Southeast lên mức 590-625 USD/tấn xuất xưởng và thép cây Midwest lên mức 600-625 USD/tấn xuất xưởng.

Giá tăng dự báo được chấp nhận và không gây ngạc nhiên nhiều do các nhà máy cũng tăng giá thép dây, thanh thương phẩm, dầm trong 2 tuần đầu năm 2018.

Giá phế tăng giúp tâm lý thị trường mạnh. Do đó, giá mới khả năng sẽ được chấp nhận nhưng khó tăng thêm nữa trong tháng này vì giá phế tháng 2 chốt không đổi so với tháng 1. Thép Mỹ không chịu áp lực nhiều từ hàng nhập khẩu nên các nhà máy có thể trở lại tăng giá vào tháng tới, thêm khoảng 20 USD/tấn.

• Giá thép dài Tây Bắc Âu ổn định do nhu cầu tiêu thụ ổn định bù đắp lại được sự suy yếu của giá phế.Giá thép cây vẫn ở mức 310 Euro/tấn ở Benelux và Đức, trong khi giá ở Pháp là ở mức 290 Euro/tấn.

Hiện tại có rất nhiều dự án xây dựng đang được triển khai tại Paris ... vì vậy nhu cầu tiêu thụ khá tốt.. Tuy nhiên, nhu cầu tiêu thụ tăng đã gây ra một số vấn đề, với số lượng xe tải hạn chế để đáp ứng nhu cầu giao hàng của các nhà máy, một số nguồn tin cho hay. Các công ty logistics không theo kịp ngành công nghiệp thép vào thời điểm này.

Trong khi đó, dù giá phế Nam Âu giảm 10 Euro/tấn nhưng giá thép tăng nhờ sức mua cải thiện mạnh và chi phí đầu vào gia tăng. Các nhà máy thép cây Ý chào bán tăng 10 Euro/tấn lên 260-270 Euro/tấn nhờ sức mua cải thiện từ khu vực Balkan và sau khi chốt vài đơn hàng tới Algeria trongg Q4.

Các nhà máy Tây ban Nha thậm chí lạc quan hơn, chào bán ở mức cao 290 Euro/tấn đã tính phí. Giá tăng dựa vào nhiều yếu tố như phế tăng giá, áp lực nhập khẩu giảm sau khi EU công bố thuế chống bán phá giá cho hàng nhập khẩu, điều kiện thời tiết mùa đông không ảnh hưởng nghiêm trọng tới sức mua và có thể là nguồn cung bị han chế sau vụ đình công.

Thị trường xây dựng đang trên đà phục hồi và các ngành khác cũng tăng trưởng tốt, kích cầu cộng với phế tăng có thể dẫn tới đợt tăng giá mới vào tháng sau, tầm 20-30 Euro/tấn lên 300 Euro/tấn xuất xưởng cho thép cây Nam Âu.

• Dựa vào giá nguyên liệu thô như phế và phôi thanh tăng, các nhà máy CIS đã tăng giá xuất khẩu lên 580-600 USD/tấn FOB Biển Đen cho thép dây và 560-580 USD/tấn cho thép cây.

Các nhà máy cuối năm trước hy vọng bán được giá thép cây 500-505 USD/tấn FOB Biển Đen nhưng do tiêu thụ còn chậm nên chưa thành công. Tuy nhiên, với giá nguyên liệu thô tiếp tục tăng vào tháng này đã đẩy giá chào thép cây nội địa Nga tăng lên 35.300 Rubs/tấn (612 USD/tấn) cho loại 12mm và 34.900 Rubs/tấn (605 USD/tấn). Giá trong nước tăng sẽ hỗ trợ giá xuất khẩu thép cây CIS.

Trong những tháng đầu năm nay, Chính Phủ Nga tiếp tục tăng đầu tư vào các dự án cơ sở hạ tầng cho cuộc bầu cử Tổng thống tháng 3 tới sẽ trợ giá thép cây. Đầu tư tiếp tục vào World Cup FIFA 2018 cũng giúp ích cho các nhà máy thép cây Nga trong thời gian tới,giúp giá tăng thêm lên khoảng 600 USD/tấn FOB trong tháng tới.

THÉP DẸT

• Nhu cầu tiêu thụ và giá cả tăng tại Châu Âu hỗ trợ giá xuất khẩu HRC của Thổ Nhĩ Kỳ trong khi thị trường nội địa lại im ắng.

Giá chào bán vào Châu Âu tăng 10 USD/tấn lên 640 USD/tấn FOB do việc thiếu chào giá từ CIS do chịu thuế chống bán phá giá của EU sẽ đẩy nhu cầu tiêu thụ đối với thép cuộn của Thổ Nhĩ Kỳ.

Tuy nhiên, bất chấp sự tăng trưởng của thị trường xuất khẩu, thị trường nội địa im ắng với người mua trì hoãn đơn hàng sau khi giá phế giảm. Tuy nhiên, có ít áp lực từ nguyên liệu nhập khẩu vào Thổ Nhĩ Kỳ và giá xuất khẩu tăng có thể cứu vãn thị trường nội địa không lún sâu. Cuộn dây CIS được chào giá cao hơn 10 USD/tấn, đạt tầm 615-620 USD/tấn CFR.

Các nhà máy Thổ Nhĩ Kỳ chào bán HRC giao tháng 3 ở mức 625-640 USD/tấn xuất xưởng, ổn định so với tuần trước với giá chốt tầm 625-630 USD/tấn xuất xưởng. Giá CRC ổn định ở mức 710-730 USD/tấn xuất xưởng trong tuần này. Giá niêm yết thép mạ các nhà máy cũng ổn định ở mức 800-820 USD/tấn xuất xưởng.

Thị trường có thể trở lại tăng trưởng vào tháng 3 tới với sự gia tăng của HRC Trung Quốc, nguồn cung thép HRC thế giới giảm còn tiêu thụ tăng. Theo đó, giá tấm mỏng sẽ tăng thêm khoảng 30 USD/tấn.

• Giá tấm mỏng Mỹ vẫn đang tăng trưởng trong bối cảnh thị trường tiếp tục hấp thụ đợt tăng giá mới nhất.

Chào giá HRC hiện đã lên 730-750 USD/tấn. Kể từ khi chạm đáy ở mức 586.75 USD/tấn vào ngày 17/10, giá HRC đã tăng 131 USD/tấn cho đến nay nhờ nguồn cung có sẵn hạn chế và tiêu thụ tốt.

Giá HRC tăng lên 750 USD/tấn, hỗ trợ chào giá CRC và HDG gần 900 USD/tấn. Các nhà máy tấm mỏng tăng giá liên tục do giá phế tăng mạnh 60-70 USD/tấn qua 2 tháng 12 và tháng 1 với dự báo tiếp tục tăng vào tháng 2. Hàng nhập khẩu cũng hạn chế do điều tra 232 trong khi phế ổn định hỗ trợ giá tháng này. Tuy nhiên, do giá có vẻ tăng quá nhanh và mạnh nên không thể tăng nữa trong tháng sau tới mà chỉ giữ mức ổn định.

• Tình hình thị trường thép cuộn CIS im ắng song tâm lý thị trường cải thiện rằng giá sẽ tăng dựa vào chi phí phôi phiến đắt hơn. HRC có thể tăng nhờ nguồn cung hạn chế ở Trung Quốc trong khi nhu cầu thế giới tăng trưởng. Giá phôi phiến tăng cũng là lý do giúp giá HRC tăng. Phôi phiến hiện tại tăng lên 530 USD/tấn FOB từ mức hiện tại 520-525 USD/tấn FOB.

HRC CIS đã được bán với giá 590-595 USD/tấn ở Trung Đông. Do đó, biên độ giá HRC ở mức 570-580 USD/tấn FOB Biển Đen với giá CRC cao hơn 50 USD/tấn. Một thương nhân Ai Cập đã nói rằng đã không có thay đổi kể từ lô hàng cuối cách đây một tuần hoặc chỉ hơn một tuần trước, với giá HRC thấp nhất là 595 USD/tấn CIF (580 USD/tấn FOB) do Metinvest bán.

Trong bối cảnh giá thế giới dự báo tăng vào tháng sau sẽ trợ giá tấm mỏng CIS, đẩy giá tăng lên 600 USD/tấn FOB.

• Thị trường thép cuộn Châu Âu tiếp tục tăng trưởng với các chào giá thấp không còn xuất hiện trên thị trường nữa.

Chào giá HRC tầm 540-550 Euro/tấn xuất xưởng (674.10-686.59 USD/tấn) đã lặn khỏi thị trường Bắc Âu do giá chào nhập khẩu là 555 USD/tấn CIF Antwerp và giá xuất xưởng của Ý là 550 Euro/tấn đã nâng mức đáy thị trường.

Đà tăng tại Bắc Âu diễn ra chậm hơn so với Nam Âu do khu vực Nam Âu gặp áp lực hàng nhập khẩu lớn hơn và sự biến mất của thép nhập khẩu từ Thổ Nhĩ Kỳ và Ấn Độ giúp thị trường này tăng mạnh hơn. Tuy nhiên, do phần lớn các nhà máy đã thu đủ đơn hàng giao tháng 4 nên họ sẽ từ chối giá thấp.

Giá tấm dày của Nam Âu cũng tăng do các nhà máy giữ vững giá chào bán dựa vào phôi phiến tăng giá. Giá chào bán vào tầm 580-600 Euro/tấn cho tấm S275 và S235 và giá chào mua khoảng 560 Euro/tấn xuất xưởng, với vài giao dịch chốt mức 570 Euro/tấn.

Sự thiếu hụt nguồn cung tiếp tục do Chính quyền EU vừa công bố thuế chống bán phá giá cho thép nhập khẩu nên trong thời gian tới hàng nhập khẩu sẽ giảm. Dựa vào những yếu tố trên, dự báo giá thép cuộn EU sẽ củng cố ở mức 580 Euro/tấn vào tháng tới.

SẢN LƯỢNG THÉP THÔ

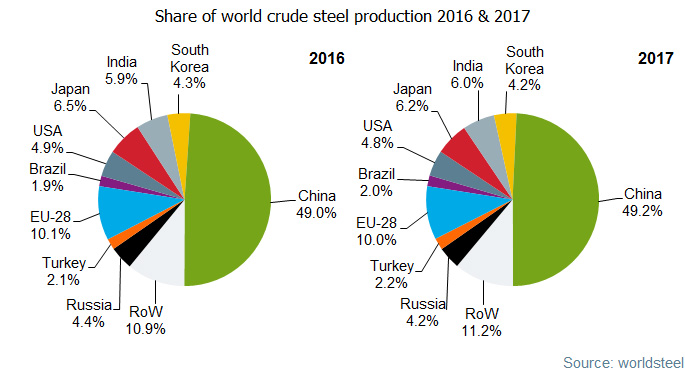

Theo Hiệp hội Thép Thế giới (Worldsteel), sản lượng thép thô trên toàn cầu đã tăng 5.3% trong năm 2017.

Trong đó, mức tăng tại Trung Quốc vẫn khá ổn định bất chấp những nỗ lực của chính phủ nước này trong việc giải quyết vấn đề nợ nần và ô nhiễm.

Theo số liệu báo cáo của 66 nước gửi tới Worldsteel, sản lượng thép thô đã đạt 1.691 tỷ tấn trong năm 2017, so với mức 1.606 tỷ tấn của năm 2016, trong đó sản lượng thép tại Trung Quốc đạt 831.7 triệu tấn, tăng 5.7% so với năm 2016. Trung Quốc là nước sản xuất thép hàng đầu thế giới.

Sản lượng thép thô thế giới 2017 Nguồn: Worldsteel

Tuy nhiên, sản lượng thép tại Trung Quốc những tháng tới dự kiến sẽ giảm xuống trong bối cảnh Bắc Kinh đã yêu cầu nhiều nhà máy thép cắt giảm công suất từ giữa tháng 11/2017 đến giữa tháng 3/2018, nhằm giúp làm “sạch bầu trời nước này”.

Theo tính toán của hãng Reuters dựa trên số liệu chính thức từ Trung Quốc, sản lượng thép trung bình hàng ngày đã giảm từ 2.205 triệu tấn trong tháng 11 xuống 2.16 triệu tấn trong tháng 12/2017.

Kể từ đầu năm 2016, Bắc Kinh đã cắt giảm năng lực sản xuất thép hợp pháp 115 triệu tấn và giảm năng lực sản xuất thép bất hợp pháp 120 triệu tấn thép, góp phần đẩy giá thép đi lên tại Trung Quốc và trên thế giới.

Ngành công nghiệp thép thế giới, trị giá khoảng 900 tỷ USD, là một tiêu chuẩn đánh giá “sức khỏe” kinh tế thế giới. Trung Quốc sẽ tiếp tục thực hiện cắt giảm sản lượng cho tới tháng 3 năm sau và mức giảm sẽ ngày càng tăng do tiến sâu vào mùa đông cộng với nghỉ lễ nên các khu vực khác cũng sẽ giảm lượng sản xuất trở lại. Do đó, dự báo sản lượng tháng đầu năm 2018 giảm xuống 135 triệu tấn và tiếp tục giảm thêm 5-7 triệu tấn vào tháng 2.

NGUYÊN LIỆU THÔ

• Thị trường phế Mỹ tháng 2 ổn định song giá nhập khẩu phế HMS Mỹ vào Thổ Nhĩ Kỳ giảm 25 USD/tấn, xuống 340-345 USD/tấn CFR từ mức cao 365-370 USD/tấn tháng 1.

• Tại Châu Á, phế Nhật Bản tăng nhờ tâm lý thị trường mạnh.

Nhà máy Hyundai Steel đã dự thầu 37.500 Yên/tấn FOB cho phế H2 Nhật, tăng 1.500 Yên/tấn so với ngày 22/12. Công ty này cũng chào mua phế Shindachi ở mức 42.500 Yên/tấn FOB, phế HS ở mức 40.500 Yên/tấn FOB và phế vụn ở mức 40.500 Yên/tấn FOB.

Các thương nhân Nhật Bản đang trả 36.500-37.000 Yên/tấn FAS cho phế H2 xuất khẩu từ Nhật, tăng 500 Yên/tấn so với thứ tư.

• Thị trường phế HMS hạng nặng khối lượng lớn Châu Á vẫn trì trệ do các nhà máy kháng cự lại giá cao.

Các nhà máy Hàn Quốc nhận được chào giá phế HMS I/II khối lượng lớn Mỹ ở mức 400 USD/tấn trở lên.

Tương tự, ở Việt Nam, các nhà máy tập trung vào phế Hồng Kông do giá phế Mỹ cao. Một giao dịch được chốt ở mức 366 USD/tấn CFR Đà Nẵng khối lượng 5.000 tấn cho phế HMS 60:50 Hồng Kông.

Do ảnh hưởng tết nguyên đán Trung Quốc nên thị trường phế liệu tháng 2 có vẻ chỉ ổn định. Trong tháng 3, giá phế thế giới khả năng tăng thêm 20 USD/tấn theo giá thép.

KẾT LUẬN:

Giá thép thế giới tăng trưởng nhờ:

_Chi phí nguyên liệu thô tăng mạnh như phế,điện cực,…

_Nguồn cung giảm từ Trung Quốc do nước này đang giảm sản xuất tới tháng 3.

_Chính phủ các nước tiếp tục chú trọng thúc đẩy đầu tư cơ sở hạ tầng, kích cầu.

_ Giá tăng tại Trung Quốc hỗ trợ giá thép thế giới

Tuy nhiên, giá cũng gặp áp lực do:

_thời tiết mùa đông khắc nghiệt kìm hãm tiêu thụ.

_ giá tăng mạnh dẫn tới chênh lệch giá cao, ít giao dịch.

_ Trung Quốc bước vào tết Nguyên đán nên tình hình tiêu thụ thép sụt giảm.

Giá thép thế giới tháng 2 này sẽ diễn biến ổn định hơn và tiếp tục tăng trưởng trong tháng 3 tới do ngành xây dựng sắp bước vào mùa tăng trưởng. Mức tăng dự báo tầm 30 USD/tấn.

Thép dài còn gọi là thép xây dựng (sử dụng trong ngành xây dựng) như thép hình, thép thanh và thép cây.

Thép dẹt được sử dụng trong ngành công nghiệp nặng như đóng tàu, sản xuất ô tô, sản xuất các máy móc thiết bị công nghiệp, bao gồm các loại thép tấm, lá, cán nóng và cán nguội.

Lưu ý: Dự báo trên chỉ mang tính tham khảo. Quý khách hàng nên tham khảo thêm nhiều nguồn tin khi quyết định mua bán.